Conditions de banque dans l’Uemoa: Recul du coût du crédit

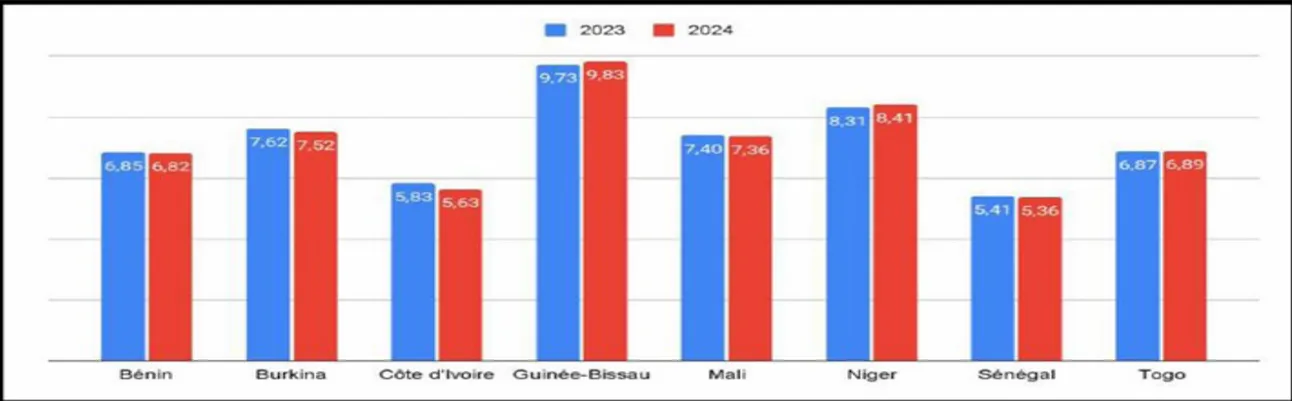

Economie Évolution des taux débiteurs moyens appliqués aux grandes entreprises dans les pays de l’Uemoa (en %)

Évolution des taux débiteurs moyens appliqués aux grandes entreprises dans les pays de l’Uemoa (en %)

Après une

hausse marquée en 2023, les taux débiteurs moyens enregistrent un léger recul

dans l’Uemoa en 2024, porté notamment par une accalmie inflationniste. Le Bénin

suit cette tendance, avec une réduction modérée du coût du crédit, bien que des

disparités subsistent selon les profils des emprunteurs et la nature des

crédits octroyés.

Par Babylas ATINKPAHOUN, le 24 juil. 2025 à 09h39 Durée 3 min.

L’année 2024

marque un tournant dans la dynamique du crédit bancaire au sein des huit pays

membres de l’Union économique et monétaire ouest-africaine (Uemoa). Alors que

l’année précédente avait été marquée par une hausse de 30 points de base (pdb)

du taux d’intérêt débiteur moyen, une inflexion s’est opérée en 2024 avec une

légère baisse de 2 pdb, portant le taux moyen à 6,76 %. Ce recul intervient

dans un contexte où la Banque centrale des États de l’Afrique de l’Ouest

(Bceao) a maintenu ses taux directeurs inchangés, à la faveur d’un repli

progressif de l’inflation régionale (3,5 % en 2024 contre 3,7 % en 2023).

Au Bénin, le

taux débiteur moyen a reculé de 6 points de base, s’inscrivant ainsi dans la

dynamique régionale de baisse observée dans plusieurs pays comme le Mali (-18

pdb), le Sénégal (-8 pdb), ou encore le Burkina Faso (-7 pdb). Cette évolution

pourrait refléter une légère amélioration de l’environnement économique, une

concurrence accrue entre établissements bancaires ou une plus grande prudence

dans la gestion des risques. Cependant, cette baisse générale du coût du crédit

ne bénéficie pas à tous les segments d’emprunteurs. Si les administrations

publiques ont profité d’un allègement notable (-68 pdb), de même que les

sociétés non financières (-19 pdb) et les sociétés financières (-11 pdb), les

ménages ont vu leurs conditions de crédit se durcir avec une hausse de 59 pdb,

atteignant en moyenne 8,88 %, le taux le plus élevé de tous les profils. Cette

tendance interroge sur l’accessibilité du crédit pour les particuliers et sur

la manière dont les banques perçoivent le risque porté par cette catégorie de

clients. Par objet de crédit, les secteurs de l’immobilier (-51 pdb) et de

l’équipement (-31 pdb) ont bénéficié des plus fortes réductions. À l’inverse,

les crédits à la consommation (+41 pdb), à l’exportation (+39 pdb) et à la trésorerie

(+5 pdb) enregistrent des hausses notables. Cette orientation reflète une

préférence des institutions financières pour des investissements à long terme

jugés plus sûrs.

Inégalités persistantes

L’analyse par genre met en évidence que bien que les taux aient davantage baissé pour les hommes (-7 pdb contre -4 pdb pour les femmes), ces dernières continuent de bénéficier de taux légèrement plus bas (7,97 % contre 8,26 %). Le Bénin illustre cette disparité avec une baisse modérée des taux pour les femmes (-3 pdb), tandis qu’une hausse de 4 pdb a été notée pour les hommes. Cela pourrait traduire une meilleure perception du risque de crédit féminin ou des politiques d'inclusion financière ciblées. Les grandes entreprises continuent de bénéficier de conditions de financement plus avantageuses avec un taux moyen de 6,06 %, contre 7,07 % pour les Micro, petites et moyennes entreprises (Mpme). Au Bénin, les grandes entreprises ont vu leurs taux diminuer de 3 pdb, tandis que les Mpme ont obtenu une réduction plus importante de 5 pdb. Cette dernière performance est encourageante, même si l’écart reste significatif, soulignant le besoin de mécanismes de soutien plus robustes pour les petites structures. L’étude met en exergue des contrastes marqués selon les pays. Le Niger, seul pays à enregistrer une hausse globale (+16 pdb), illustre les effets d’une politique de resserrement de la liquidité. À l’opposé, le Mali (-18 pdb), le Sénégal (-8 pdb) confortent la tendance à la baisse. Le Bénin, avec ses -6 pdb, se positionne dans une moyenne basse, traduisant une amélioration progressive de l’environnement bancaire, même si des marges de manœuvre subsistent. La baisse des taux débiteurs en 2024 est une bonne nouvelle pour les entreprises et les administrations publiques, mais elle laisse encore les ménages et certaines Mpme en marge de cette dynamique. Pour le Bénin, les signaux sont globalement positifs, mais appellent à une approche plus inclusive, notamment en faveur des particuliers et des petits opérateurs économiques.

Articles Similaires

-

Finance à impact: La Cdc Bénin mise sur le leadership et l'entrepreneuriat féminin

09 mars 2026 02:12:24

-

Appui de la Banque africaine de développement au Bénin: 330 000 dollars pour soutenir les Pme

09 mars 2026 02:08:00

-

Politique monétaire dans l'Uemoa: Baisse des taux directeurs pour soutenir l'économie

06 mars 2026 07:05:02

-

Recherche agricole au Bénin: Acteurs publics, scientifiques et producteurs en conclave pour des solutions concrètes

05 mars 2026 01:47:44

-

Marchés agricoles: Des prix globalement en baisse, des disparités persistantes

04 mars 2026 11:02:09

-

Production et installation de la saison sèche: Les nouvelles stratégies d'adaptation

04 mars 2026 07:20:52

- Voir plus